目次

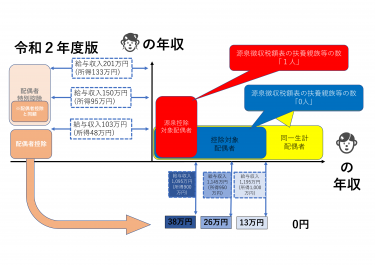

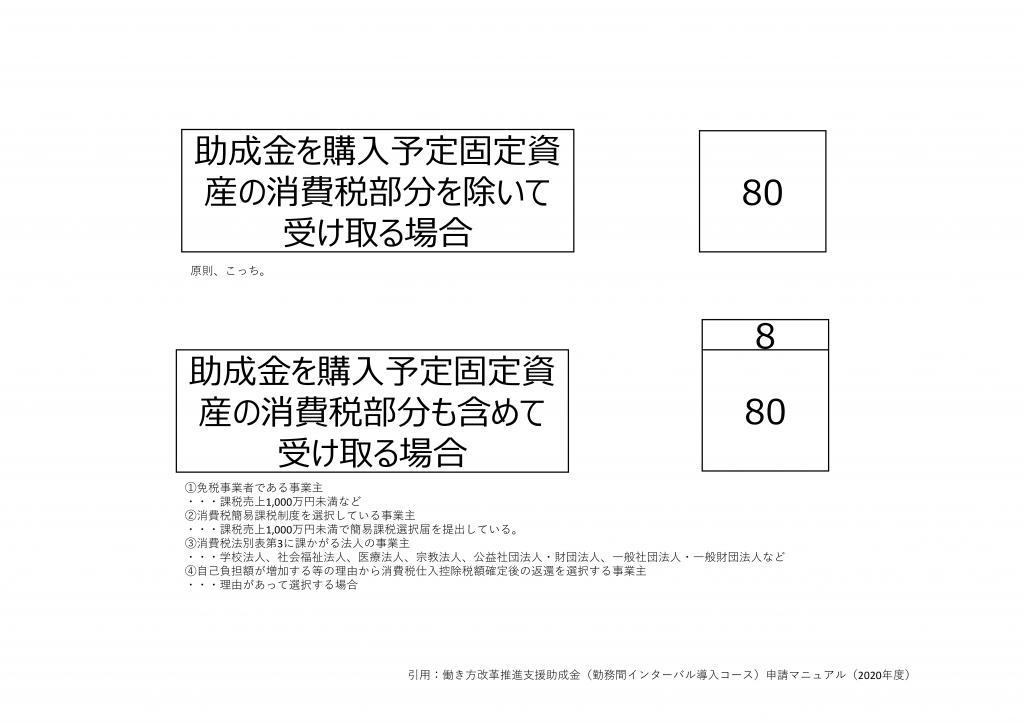

結論:以下の条件(①~③)に該当する場合は、税込で助成金を申請するとお得!

- ①免税事業者である事業主 ・・・課税売上1,000万円未満など

- ②消費税簡易課税制度を選択している事業主 ・・・課税売上1,000万円未満で簡易課税選択届を提出している。

- ③消費税法別表第3に係る法人の事業主 ・・・学校法人、社会福祉法人、医療法人、宗教法人、公益社団法人・財団法人、一般社団法人・一般財団法人など

実際は、②の簡易課税で税込で助成金を申請する場合が適用例としては一番多いと思います。(免税事業者の規模で、雇用保険を支払って申請要件を満たす事業主は少ないと考えられるため)

以下に、整理しました。

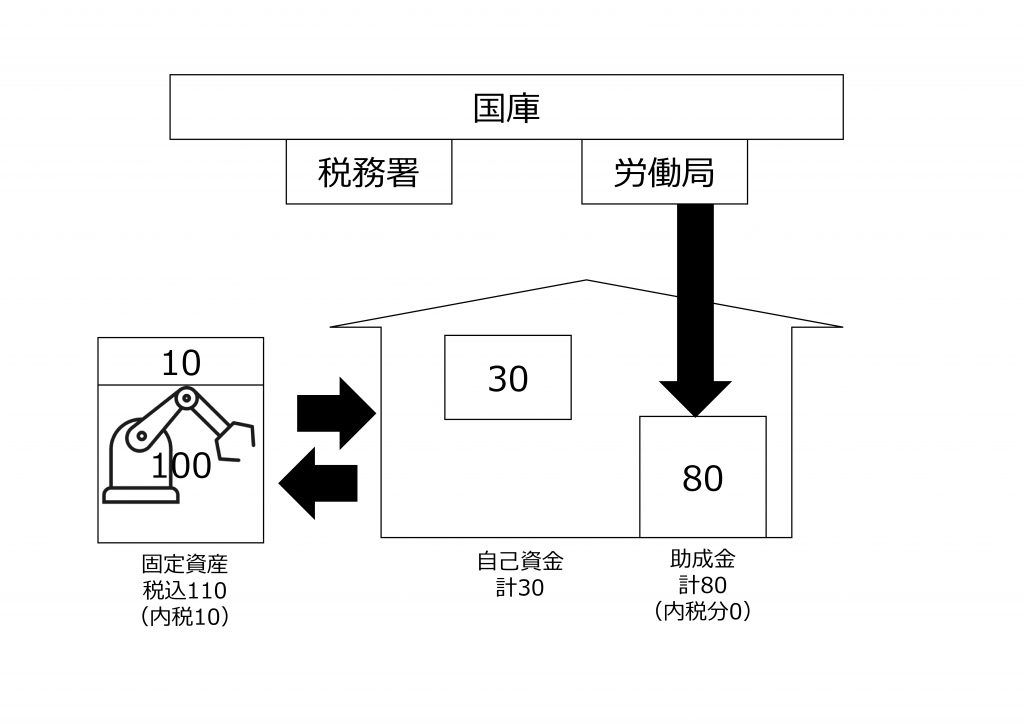

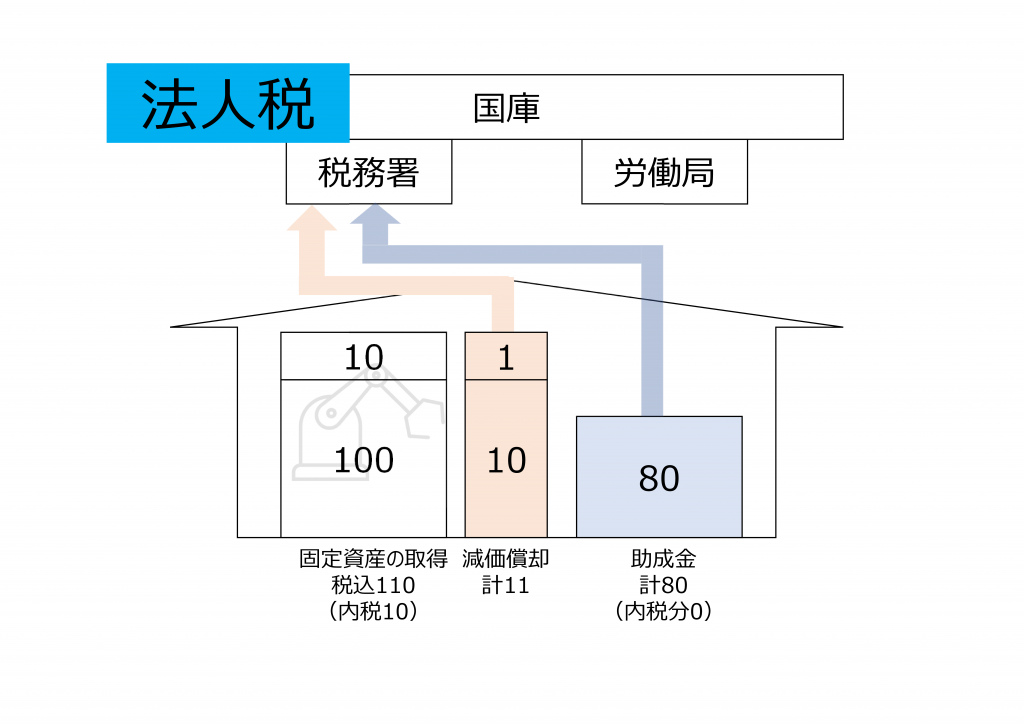

まず例示ケースとして、助成金80と自己資金30をもって、110(消費税込)の固定資産を購入する場合を検討します。

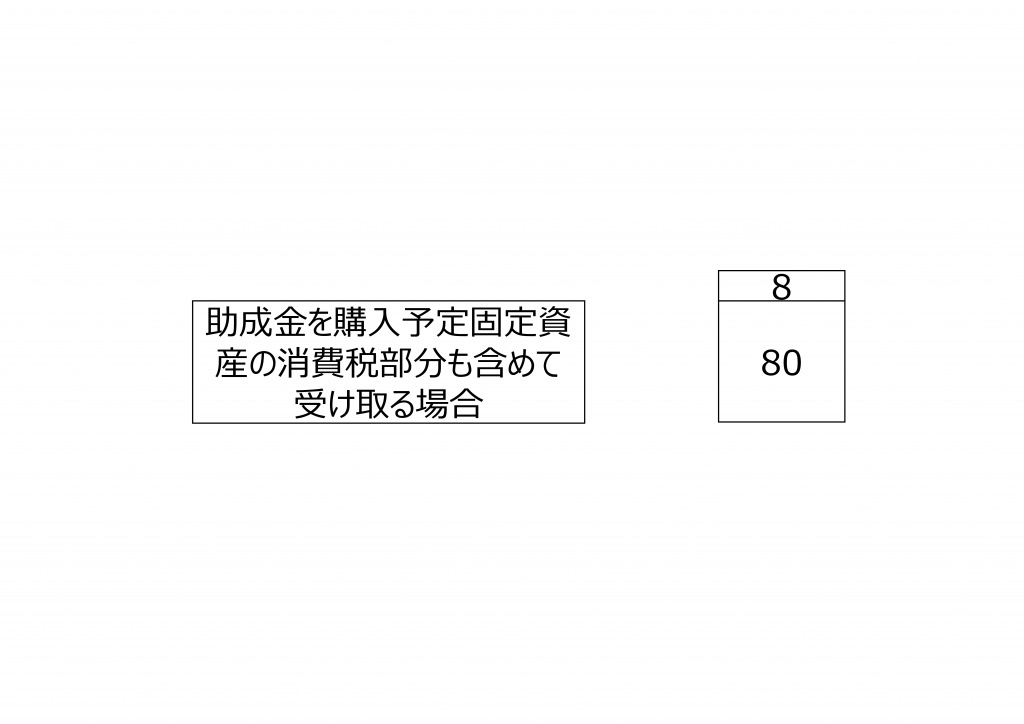

ここで、助成金を受け取る際に、消費税分も含めて申請すると、88(消費税分8を含む)、消費税分を含めない申請だと80の受給となります。

2020年現在、消費税を含めない申請・受給が原則となっていますが、消費税を含めて申請・受給できる場合も例示されていますので、以下にまとめました。

まず、原則の消費税部分を除いて受け取る場合を検討します。

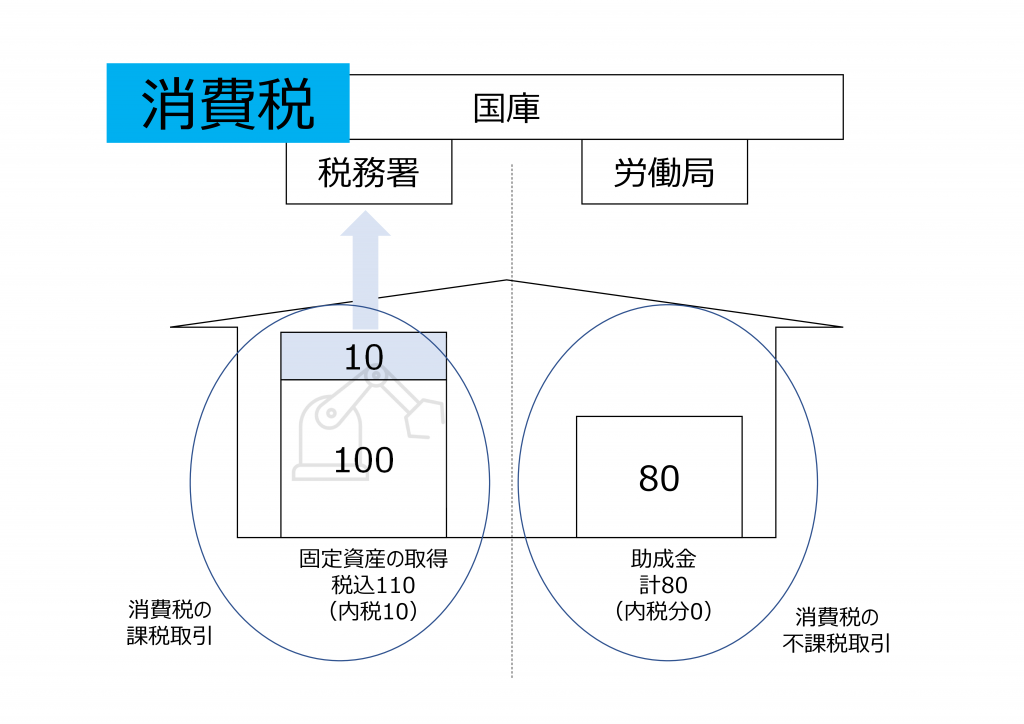

【消費税の課税関係 】

- 固定資産の110(内税10)取得・・・課税取引であり、10を仕入税額控除として計上。

- 助成金の80の受給・・・不課税取引。

【法人税の課税関係】

- 固定資産の減価償却・・・上記図では耐用年数10年で定額で試算。減価償却費11を損金計上。

- 助成金収入・・・80を「雑収入 」 などで益金計上。

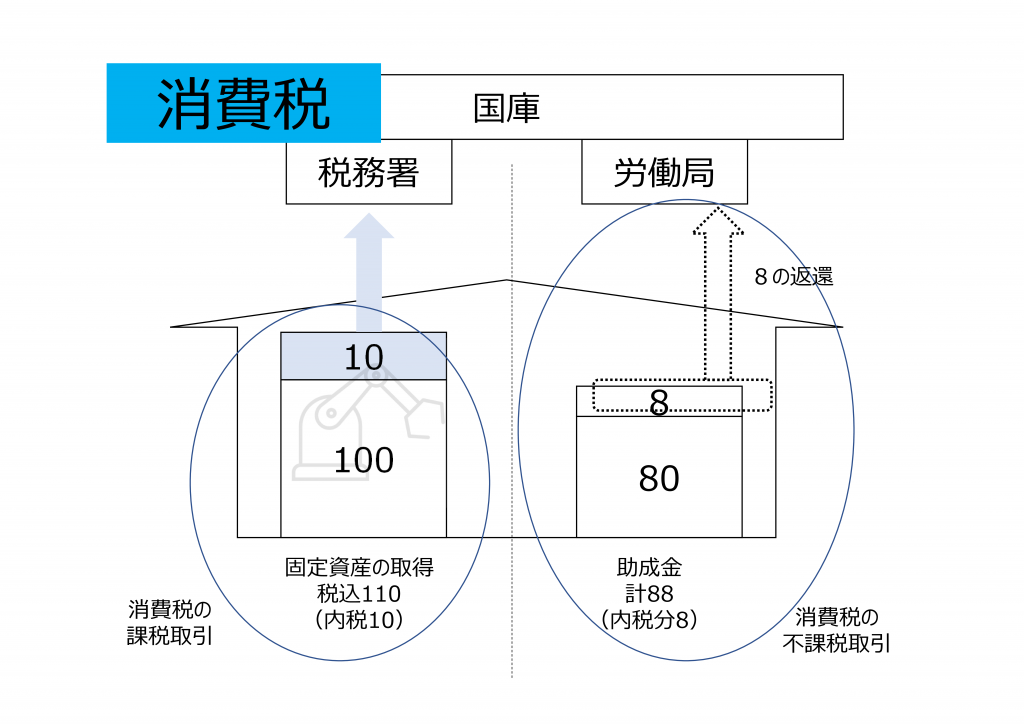

次に 例示されているの消費税部分を含めて受け取る場合を検討します。

【消費税の課税関係 】

- 固定資産の110(内税10)取得・・・課税取引であり、10を仕入税額控除として計上。

- 助成金の80(内消費税分8)の受給、8の返還。・・・不課税取引。消費税分8の労働局への返還も含めて不課税取引。

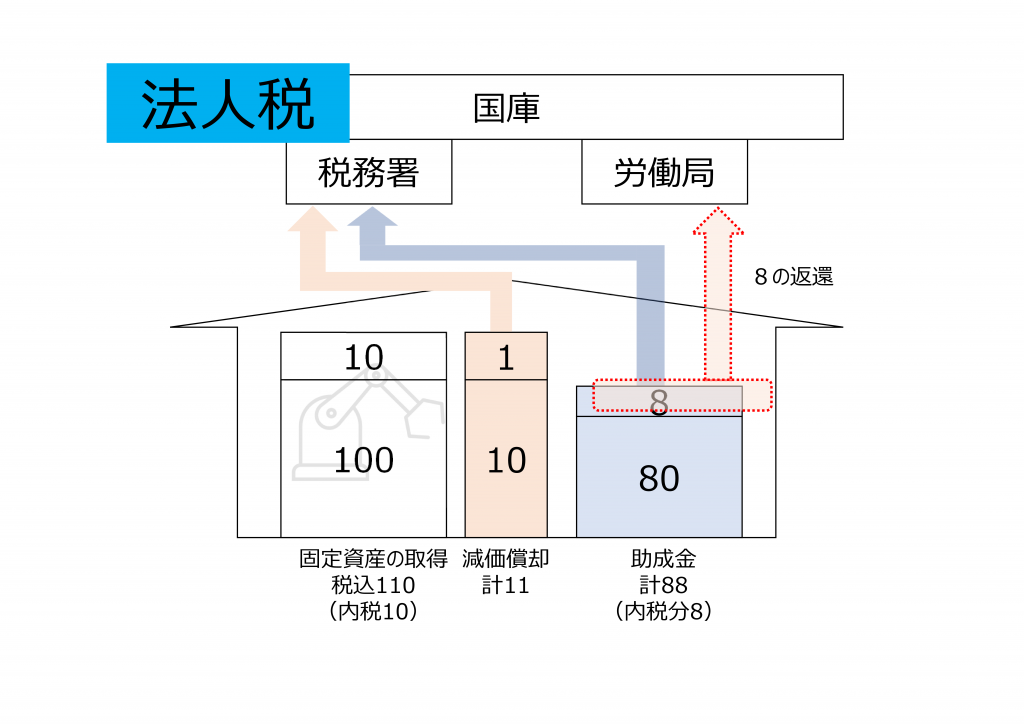

【法人税の課税関係】

- 固定資産の減価償却・・・上記図では耐用年数10年で定額で試算。減価償却費11を損金計上。

- 助成金収入・・・88を「雑収入 」 などで益金計上。一方、労働局への返還金8を損金計上。益金計上は80(=88-8)となり、含めない場合と法人税への影響は同額となる。

改めて結論は

通常の事業者が、税込、税抜いずれで助成金を申請しても法人税・消費税に与える影響は同じになる。

免税事業者である事業主若しくは消費税簡易課税制度を選択している事業主等であれば、税込で助成金を申請すると返還額は0円となり、その分、お得となる。

リーフレット(インターバルコース)-1280x1812.png)

リーフレット(インターバルコース)-375x531.png)