先日の2020年7月14日に家賃補助給付金の申請がスタートしました。持続化給付金に比べて手続きが煩雑なため、申請されている方々は苦労されていることかと思います。

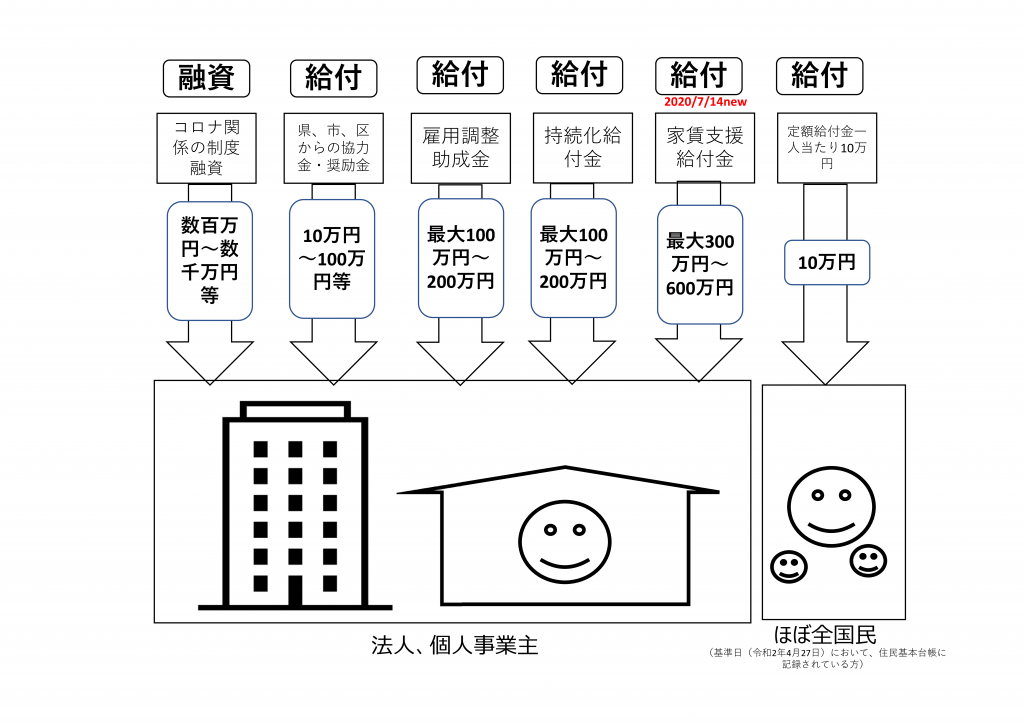

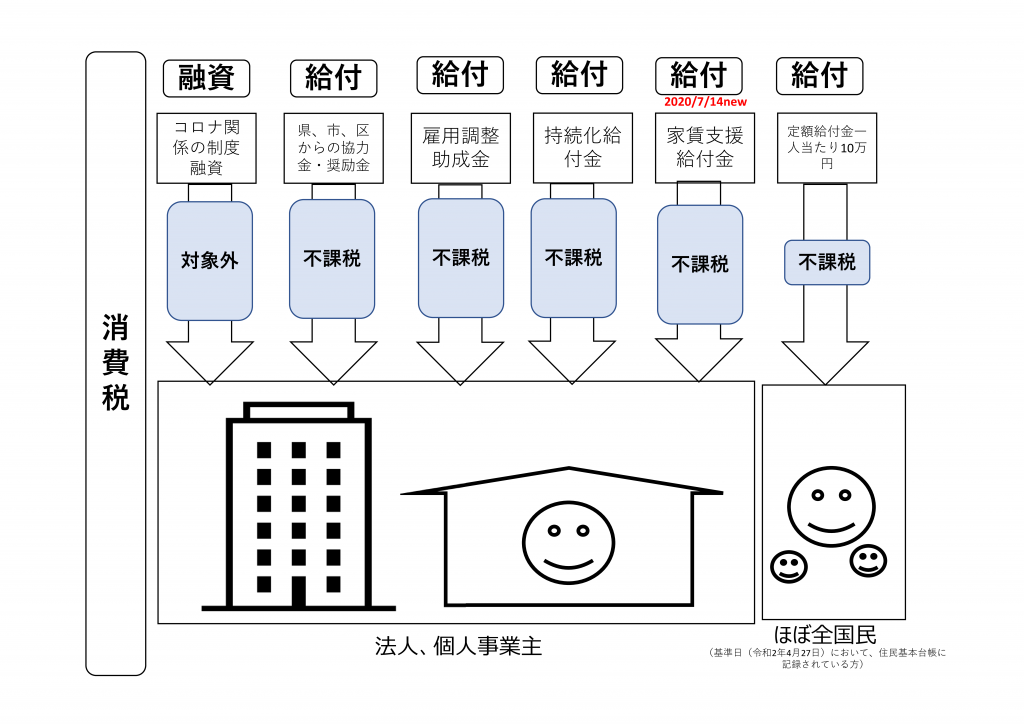

今までのコロナ関係の融資・給付金のまとめ

ここで、今までのコロナ関係の融資・給付金などとして給付されてきたものは凡そ以下の通りです。

- コロナ融資 ・・・ コロナ関係の利息、保証料の特例の付いた融資

- 都、県、市、区からの協力金・奨励金 ・・・ 各種協力金、奨励金(都からの協力金、県からの奨励金、市からの奨励金)

- 雇用調整助成金 ・・・ コロナ休業に対し受給できる助成金

- 持続化給付金 ・・・法人200万円、個人100万円の給付金

- 家賃支援給付金 ・・・ 最大300万円~600万円の家賃補助給付金

- 定額給付金・・・一人当たり10万円の給付金

そこで、今までにコロナ関係受け取った上記の融資・給付金にどのような税金(消費税、所得税、法人税)がかかるか、かからないかどうかを検討します。

消費税について

【消費税】消費税については一切影響がありませんので、特段の検討は不要であると考えています。

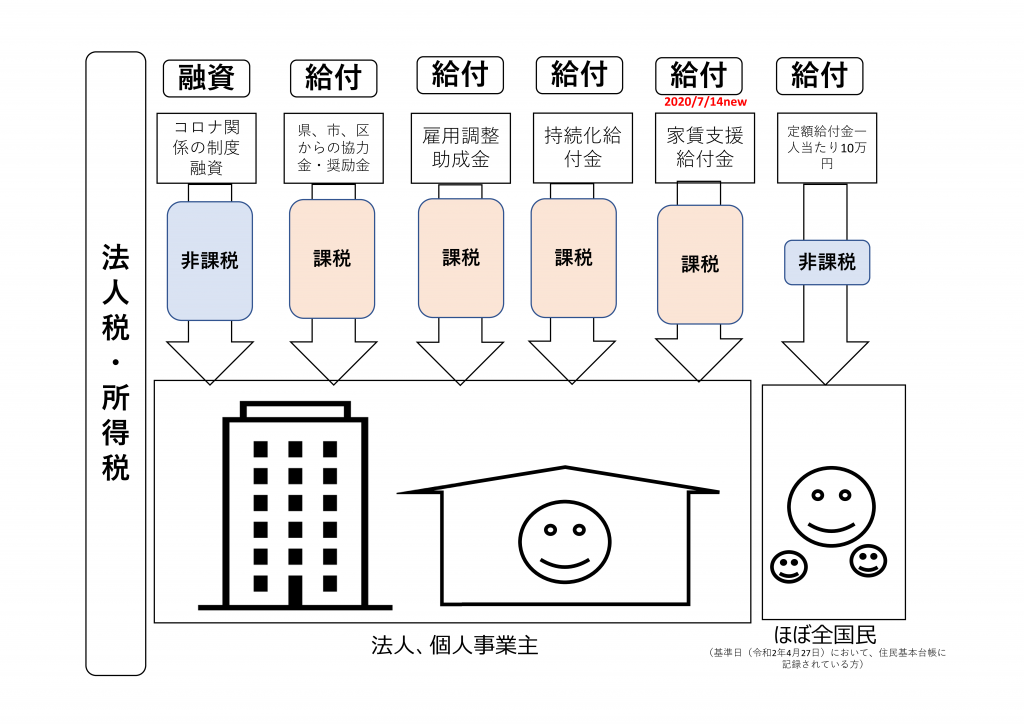

法人税・所得税について

【法人税・所得税】法人税・所得税は、融資と一人当たり10万円の定額給付金を除いて税金がかかります。

対応策とは

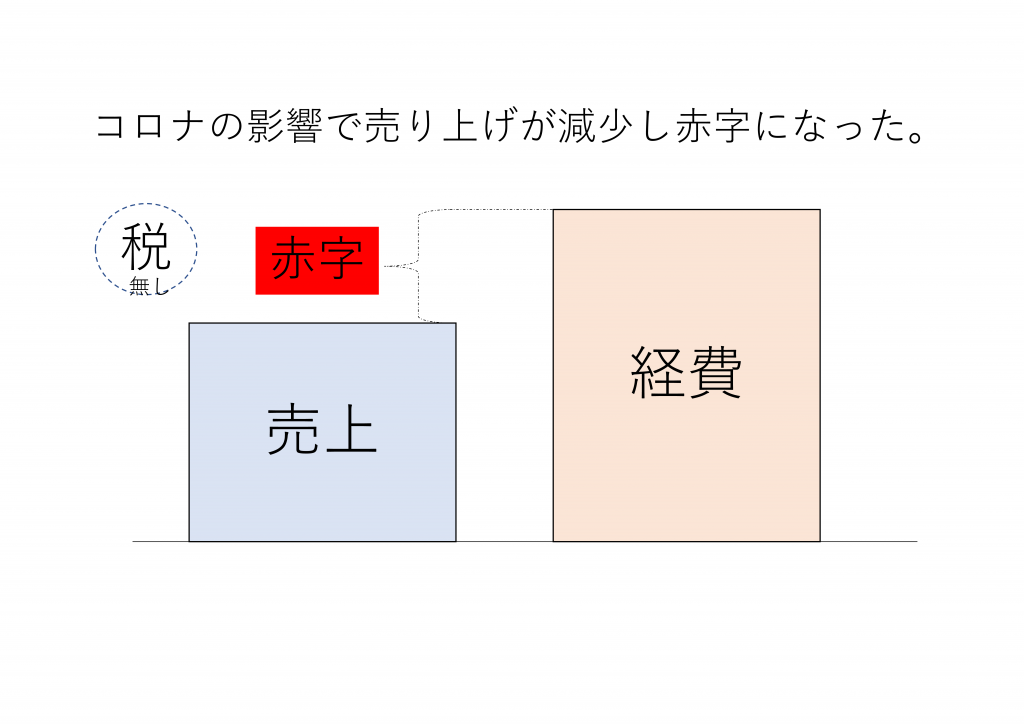

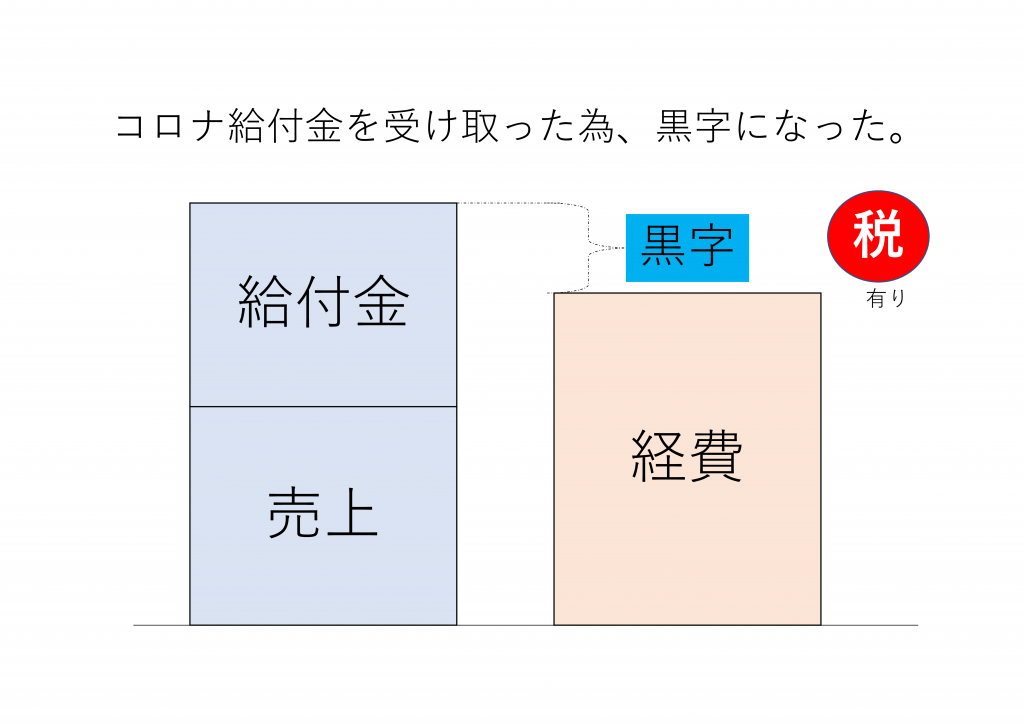

そこで、コロナ給付金等を受け取った後、決算を迎えた場合に考えられることは以下の通りです。

コロナの影響で、売上が減少し、赤字になった場合はもちろん税金(法人税、所得税)はかかりません。

しかし、コロナ給付金を受け取ったことにより、黒字になった場合には税金がかかります。

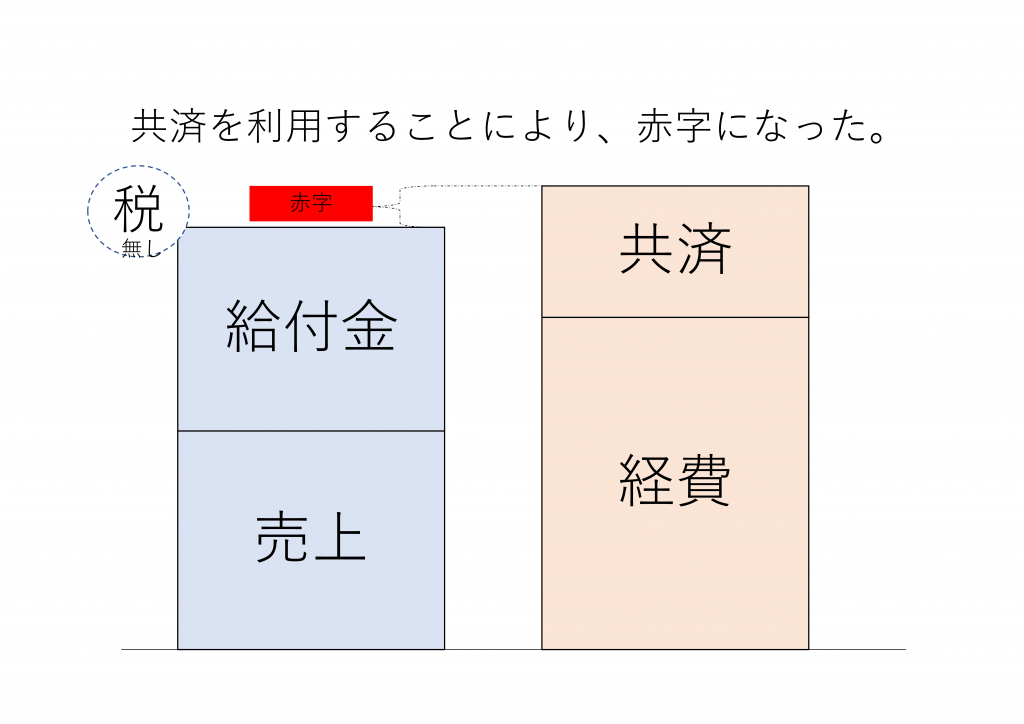

そこで、取引先の倒産に備える意味で「経営セーフティ共済」を利用するという選択肢があります。

経営セーフティ共済を利用(例えば決算前に240万円の前納を利用した場合、240万円の経費としての効果がある)し赤字になった場合、税金(法人税、所得税)は生じません。

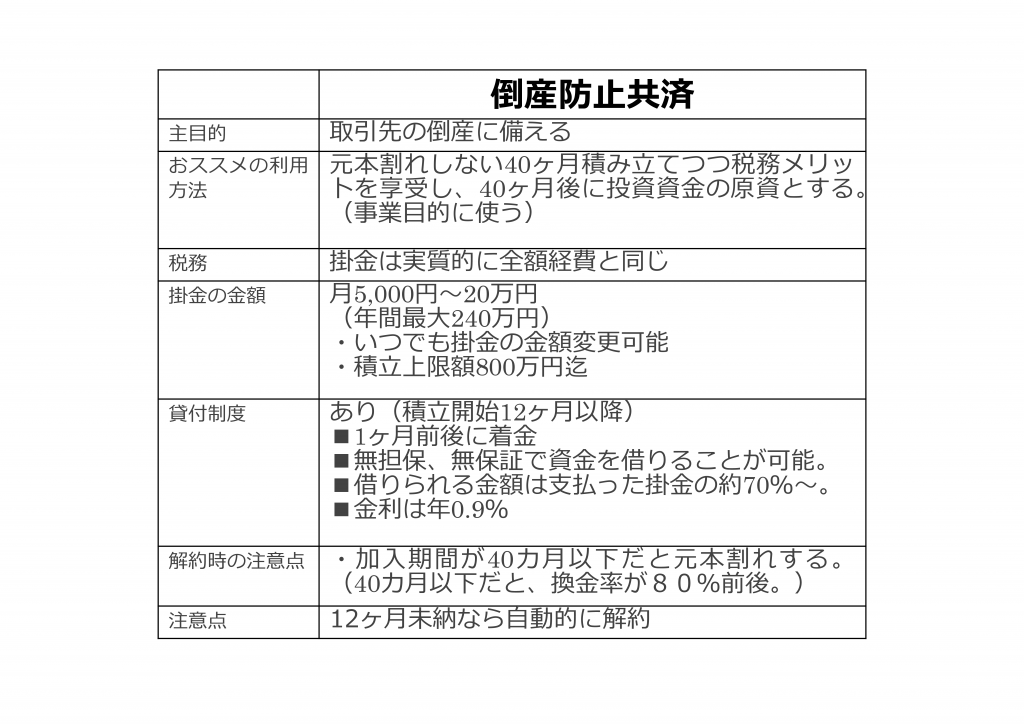

経営セーフティ共済は取引先の倒産に備える共済ですが、その副次的な効果として「経費にできる貯金」という効果もあります。

結論は

取引先の倒産に備えることもできるし、節税もできる一石二鳥の国の制度ですので是非、検討ください。

リーフレット(インターバルコース)-375x531.png)